غلامحسن تقی نتاج عضو هیات عامل و معاون اقتصادی صندوق توسعه ملی در مقاله ای با عنوان "بررسی دقیق حکمرانی بانکی و نقدینگی ناسالم در ایران " به طور دقیقی چالش های نظام بانکی، وضعیت نامناسب رشد نقدینگی و جایگاه صندوق توسعه ملی در اقتصاد را بررسی کرده است.

مقاله

به گزارش روابط عمومی صندوق توسعه ملی، در ابتدای این مقاله آمده است: بخش مالی و در راس آن نظام بانکی، از مهمترین بخشهای یک اقتصاد است. نظام بانکی یکی از ارکان تاثیرگذار در اقتصاد هر کشور است و تغییرات آن به طورمستقیم بر سیستم اقتصادی اثر میگذارد، مطالعات نشان میدهد که عملکرد بخش بانکی از منظر تامین مالی و تسهیل گردش وجوه نقش مهمی در بهبود عملکرد بخشهای اقتصادی دارد و ارتباط مستقیمی میان توسعه اقتصادی یک کشور و توسعه نظام بانکی وجود دارد.

نظام بانکی ایران که در چهار دهه اخیر از منظر کمّی رشد قابل ملاحظهای را تجربه نموده است و براساس پارامترهایی نظیر ارزش داراییها، تعداد شعب، تعداد نیروی انسانی، توسعه بانکداری دیجیتال و نظایر آن در شرایط مناسبی قرار دارد، از منظر کیفیت خدماترسانی و وضعیت حسابداری و ترازنامهای، شکل مطلوبی نداشته است.

متن کامل مقاله را در زیر میخوانیم:

حکمرانی بانکی و نقدینگی ناسالم در ایران

غلامحسن تقی نتاج

چکیده

نظام بانکی ایران در چهار دهه اخیر فراز و فرودهای متعددی داشته است. مواردی نظیر ادغام اولیه بانکها در ابتدای انقلاب، تصویب قانون عملیات بانکی بدون ربا در سال 1359، توسعه بانکهای تخصصی در دهه 1370، ارائه مجوز تاسیس بانکهای خصوصی در دهه 1380، واگذاری سهام بانکهای دولتی بزرگ از طریق بازار سرمایه در ابتدای دهه 1390 و ادغام بانکهای نظامی در بانک سپه در اواخر دهه 1390 تنها بخشی از این تحولات هستند. با وجود این موارد، عملکرد نظام بانکی هنوز هم فاصله قابل ملاحظهای با وضعیت مطلوب دارد و گنجاندن موضوع "اصلاح ساختار نظام بانکی" توسط مقام معظم رهبری ذیل سیاستهای کلی نظام، به خوبی بیانگر ضرورت اصلاحات در این بخش است. آمارهای اقتصادی نیز به خوبی گویای سرریز ناکارایی نظام بانکی بر متغیرهای پولی و تورم بوده و پیامدهای ناشی از تورم بر اقشار ضعیف جامعه، ضرورت انجام اصلاحات را مضاعف نموده است. اثرات سوء عملکرد نظام بانکی برای صندوق توسعه ملی، محور مهم دیگری است که در بسیاری از موارد از نظر پژوهشگران مغفول مانده حال آنکه براساس نص صریح قوانین و اسناد بالادستی، نظام بانکی (بانکهای عامل) تنها مجرای ارتباط صندوق توسعه ملی با تسهیلاتگیرندگان هستند و البته تمامی فرآیندهای ارزیابی فنی، مالی و اقتصادی پروژهها از طریق این مجرا (و نه خود صندوق توسعه ملی) صورت میگیرد. وجود فاصله میان عملکرد فعلی و وضعیت مطلوب صندوق توسعه ملی، نشانگر نیاز به انجام اصلاحات کلیدی در نظام بانکی برای حفظ ثروتهای بیننسلی است.

مقدمه

بخش مالی و در راس آن نظام بانکی، از مهمترین بخشهای یک اقتصاد است. نظام بانکی یکی از ارکان تاثیرگذار در اقتصاد هر کشور است و تغییرات آن به طور مستقیم بر سیستم اقتصادی اثر میگذارد (فاطمی، 1398). مطالعات نشان میدهد که عملکرد بخش بانکی از منظر تامین مالی و تسهیل گردش وجوه نقش مهمی در بهبود عملکرد بخشهای اقتصادی دارد و ارتباط مستقیمی میان توسعه اقتصادی یک کشور و توسعه نظام بانکی وجود دارد. نظام بانکی ایران که در چهار دهه اخیر از منظر کمّی رشد قابل ملاحظهای را تجربه نموده است و براساس پارامترهایی نظیر ارزش داراییها، تعداد شعب، تعداد نیروی انسانی، توسعه بانکداری دیجیتال و نظایر آن در شرایط مناسبی قرار دارد، از منظر کیفیت خدماترسانی و وضعیت حسابداری و ترازنامهای، شکل مطلوبی نداشته است.

با وجود مشخص بودن اهمیت مساله اصلاح نظام بانکی بر تمامی کارشناسان، سیاستگذاران و فعالان این صنعت و به رغم تاکید صریح رهبر معظم انقلاب در ابلاغ سیاستهای کلی نظام مبنی بر: "اصلاح ساختار بانکی و بیمهای کشور با تأکید بر کارآیی، شفافیت، سلامت و بهرهمند از فناوریهای نوین" (بند 46) هنوز هم اتفاق شاخصی در زمینه بهبود عملکرد این بخش رخ نداده است. هرچند که اقدامات اصلاحی مهم و گستردهای نظیر ادغام بانکهای به اصطلاح نظامی نیز در سالهای اخیر به وقوع پیوسته اما به نظر میرسد که هنوز هم فاصله زیادی تا رسیدن به وضعیت مطلوب وجود دارد.

تجربه چند دهه اخیر نشان داده که ناکارایی نظام بانکی و اثرات سرریز آن بر پایه پولی و نقدینگی در نهایت اثرات تورمی را برای اقتصاد ایران به دنبال خواهد داشت. سطوح بالای تورم طی چند دهه اخیر سبب شده تا نابرابری موجود در کشور تشدید شود و اختلاف درآمدی میان اغنیا و فقرا افزایش یابد. از آنجا که سیاستهای ضدتورمی اتخاذ شده در این دوره نیز بدون توجه به اصول و مبانی و ریشهشناسی مشکلات طراحی شدهاند، صرفا با ایجاد شرایط رکودی منجر به پدیده رکودتورمی شده و به جای بهبود شرایط توزیع درآمد منجر به توزیع فقر شدهاند. در واقع چرخه ایجاد تورم و سیاستهای مقابله با تورم که در دهههای اخیر در کشور اجرا شده، صرفا فقرا را فقیرتر نموده است.

در کنار این مسائل باید توجه داشت که بخش قابل ملاحظهای از منابع ارزانقیمت که در سالهای اخیر در اختیار شبکه بانکی قرار داشته، متعلق به صندوق توسعه ملی است که قرار بوده با هدف ایجاد بخشهای پیشران در اقتصاد و تحریک رشد اقتصادی همهجانبه، مصروف شود. لیکن این منابع نه تنها منجر به بهبود شرایط نشده بلکه حتی از منظر تراز مالی و بودجهای نیز هزینههایی به صندوق و صاحبان اصلی این ثروت یعنی آیندگان، تحمیل نموده است.

این مقاله به دنبال آن است که با استفاده از مطالعات و تجارب گسترده ( و همچنین تجربه زیسته مؤلف) در حوزه بانکداری و با رویکرد تحلیلی- توصیفی، راهکارهایی را در زمینه اصلاح نظام بانکی ارائه نماید. ساختار نوشتار به شکلی است که در بخش اول تصویر اقتصاد کلان، نظام بانکی و صندوق توسعه ملی ارائه میشود تا از این رهگذر، ضرورت انجام اصلاحات عمده در نظام بانکی مشخص شود. در بخش بعدی، چالشهای نظام بانکی کشور ارائه شده و در آخرین بخش نیز راهکارهای رسیدن به وضعیت مطلوب و در ضمن ضرورت های اصلاح راهبردها و رویکردها در صندوق توسعه ملی ارائه شده است.

تصویر کلان

آمارها نشان میدهد که اقتصاد ایران در دهه 1390 چه از منظر عملکرد بخش حقیقی و چه از منظر بخش پولی و بانکی شرایط مناسبی نداشته است. تحریمهای ابتدای دهه نود، شوک خروج ایالات متحده آمریکا از توافقنامه برجام و تحریمهای انتهای دهه نود در کنار شرایط ناشی از بیماری کرونا، سه شوک بزرگی بوده که در این دوره به اقتصاد ایران تحمیل شده است و پیامدهای بسیار گستردهای را در تمامی بخشهای اقتصاد به دنبال داشته است. بررسی آمارهای رشد اقتصادی نشان میدهد که میانگین نرخ رشد اقتصاد ایران از سال 1390 تاکنون تنها معادل 1.2 درصد بوده است و البته میانگین نرخ رشد اقتصادی غیرنفتی نیز معادل 1.9 درصد بوده است. این اعداد نشان میدهد که به صورت متوسط، عملکرد بخش حقیقی چندان مناسب نبوده هرچند که در برخی بخشها نظیر خدمات، در مجموع رشد محسوسی اتفاق افتاده و سطح تولید و اشتغال افزایش یافته است. نکته مهم در زمینه پیامدهای تحریم برای اقتصاد ایران، اثرپذیری تمامی بخشها از تحریمهای نفتی، بانکی و مالی بوده است.

نرخ تورم نیز در یک دهه اخیر شرایط بسیار پرنوسانی داشته است. آمارها نشان میدهد که نرخ تورم نقطه به نقطه اقتصاد ایران در فاصله سالهای 1390 تا 1401 در بازه 5.7 درصد تا 58 درصد در نوسان بوده است. هر چند که میانگین نرخ تورم این دوره معادل 26.5 درصد بوده است اما باید توجه داشت که در زمان شوکهای تحریمی ابتدا و انتهای دهه نود سطوح تورمی بالاتر از 40 درصد نیز در اقتصاد ایران تجربه شده است. لازم به ذکر است که در فاصله سالهای 1390 تا 1401 شاخص قیمت کالاهای مصرفی (که نشانگر سطح عمومی قیمتها در یک اقتصاد است) بیش از 1550 درصد افزایش یافته و این موضوع به معنای آن است که در این دوره متوسط قیمت سبد مصرفی خانوار، با تورم 1550 درصدی مواجه شده است.

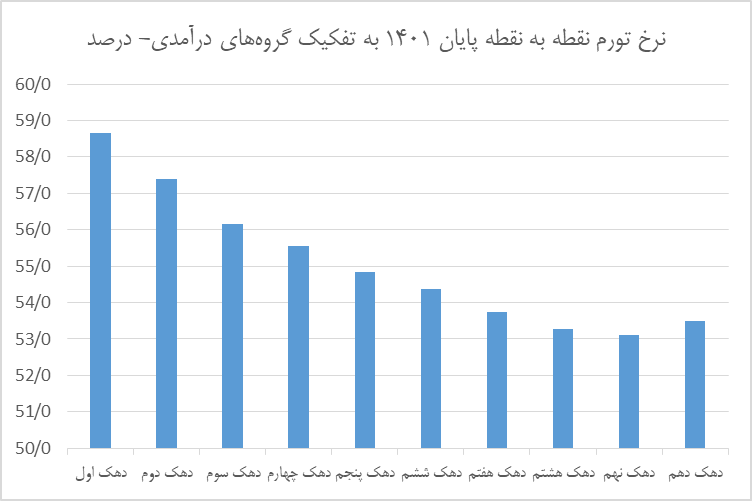

نکته مهم دیگری که در رابطه با تورم و اثرات نامطلوب آن باید مورد نظر قرار گیرد، مساله اثرات نامتقارن تغییرات قیمت بر گروههای مختلف است. آمارها نشان میدهد که نرخ تورم دهکهای درآمدی اختلاف قابل ملاحظهای با یکدیگر دارد به شکلی که به عنوان نمونه نرخ تورم نقطه به نقطه در پایان سال 1401 برای دهک درآمدی اول (کمبرخوردار) معادل 58.7 درصد بوده است و در همین زمان، نرخ تورم برای دهک درآمدی دهم (پربرخوردار) تنها معادل 53.5 درصد بوده است. این موضوع به معنای آن است که اقشار فقیر بنا به دلایلی نظیر برخورداری از درآمد ثابت یا نداشتن داراییهای متصل به تورم، غالبا تورمی بیش از اقشار مرفه تجربه نمودهاند. این موضوع علاوه بر تشدید نابرابری درآمدی، منجر به ایجاد نارضایتی اجتماعی شده و پیامدهایی را نیز به دنبال داشته است.

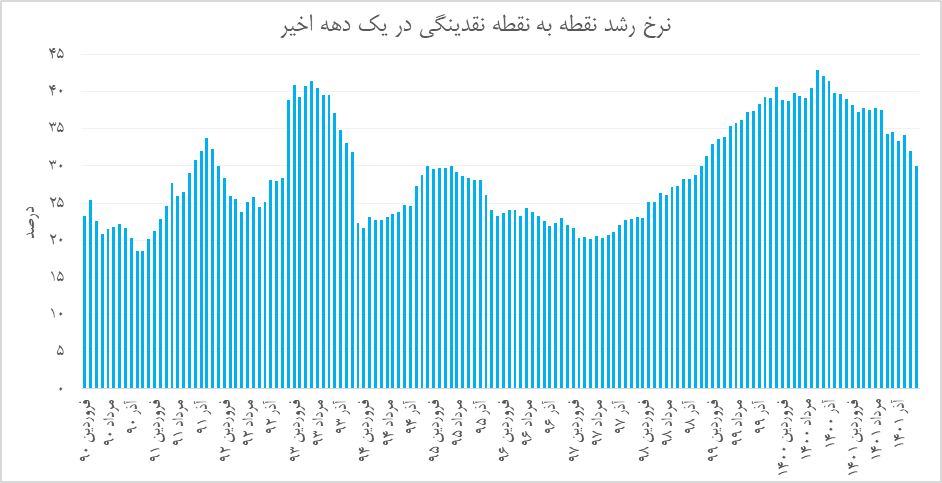

در رابطه با دلایل رشد چشمگیر قیمتها و سطوح بالای نرخ تورم در اقتصاد ایران به نظر میرسد که تغییرات متغیرهای پولی به ویژه نقدینگی و پایه پولی نقش زیادی در این امر داشته است. میانگین نرخ رشد نقدینگی در فاصله سالهای 1390 تا 1401 معادل 29.2 درصد بوده که بسیار نزدیک به نرخ تورم میانگین این دوره است و نوسانات این متغیر نیز همبستگی بالایی با نوسانات تورم داشته است. نظریه مقداری پول نیز بیان مینماید که حجم پول در گردش، ارتباط مستقیمی با سطح عمومی قیمتها (تورم) دارد. این موضوع نشان میدهد که در کنار اثرات ناشی از افزایش هزینههای تولید در سمت عرضه اقتصاد، پیامدهای کشش تقاضا و افزایش سطح پول نیز بر سطوح بالای نرخ تورم در اقتصاد ایران موثر بوده است.

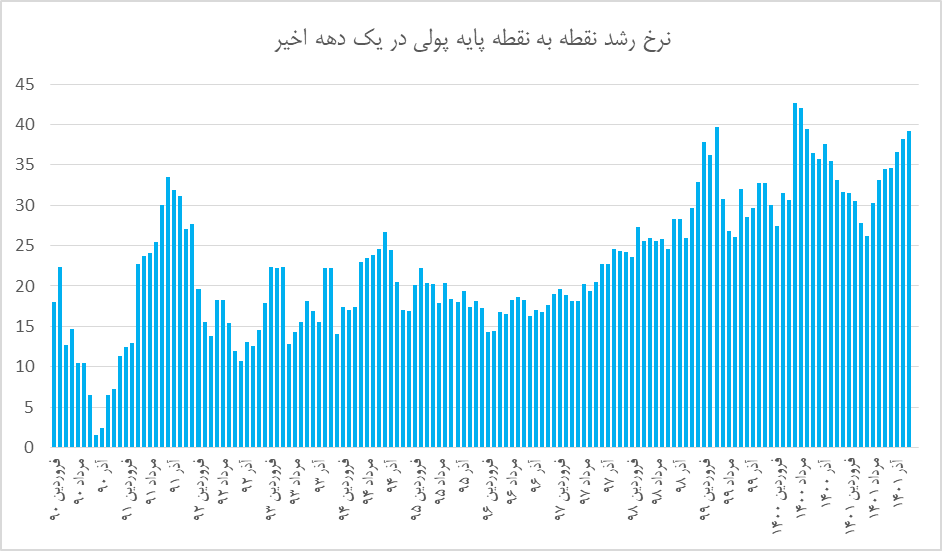

درکنار وضعیت نامناسب رشد نقدینگی (توانایی نظام بانکی در ایجاد تورم)، رشد پایه پولی (توانایی بانک مرکزی در ایجاد تورم) نیز در سالهای اخیر وضعیت مناسبی نداشته است. آمارها نشان می دهد که پایه پولی در فاصله سالهای 1390 تا 1401 به صورت متوسط سالانه معادل 23 درصد افزایش یافته است که رقمی قابل ملاحظه محسوب میشود و البته از ابتدای سال 1397 و همزمان با آغاز موج جدید تحریمها، وضعیت رشد این متغیر به صورت پیوسته افزایش یافته است. لازم به ذکر است که در پایان سال 1401، نرخ رشد نقطه به نقطه پایه پولی به آستانه 40 درصد رسیده است و تداوم روند افزایشی این متغیر میتواند رکورد جدیدی را در این حوزه ثبت نماید.

بررسی ترکیب تغییرات پایه پولی طی یک دهه اخیر نشان میدهد که بخش اصلی رشد پایه پولی در این دوره ناشی از افزایش خالص داراییهای خارجی بانک مرکزی بوده است. به عبارت دیگر، در فاصله سالهای 1390 تا 1401 و از مجموع افزایش 740 هزار میلیارد تومانی در پایه پولی، بیش از 500 هزار میلیارد تومان مربوط به افزایش داراییهای ارزی بوده است. این رقم، تا حد زیادی ناشی از تغییرات نرخ تسعیر ارز (و نه مقدار ارز) بوده است. پس از آن، بیشترین میزان تغییرات پایه پولی مربوط به بدهی بانکها به بانک مرکزی بوده که معادل 311 هزار میلیارد تومان افزایش یافته است. این موضوع به خوبی بیانگر نقش نظام بانکی در رشد پایه پولی و به تبع آن رشد نقدینگی و افزایش تورم است. بر این اساس، به نظر میرسد کنترل وضعیت و اصلاح نظام بانکی از الزامات اولیه مقابله با تورم در اقتصاد ایران محسوب میشود. لازم به ذکر است که در قانون برنامه چهارم توسعه اقتصادی فرض بر این بود که افزایش داراییهای سیستم بانکی از سوی افزایش بدهی بخش غیردولتی است و خالص دارایی خارجی و خالص بدهی بخش دولتی طی سالهای اجرای برنامه ثابت باشد (زارعی و همتی، 1390).

تصویر صنعت بانکداری

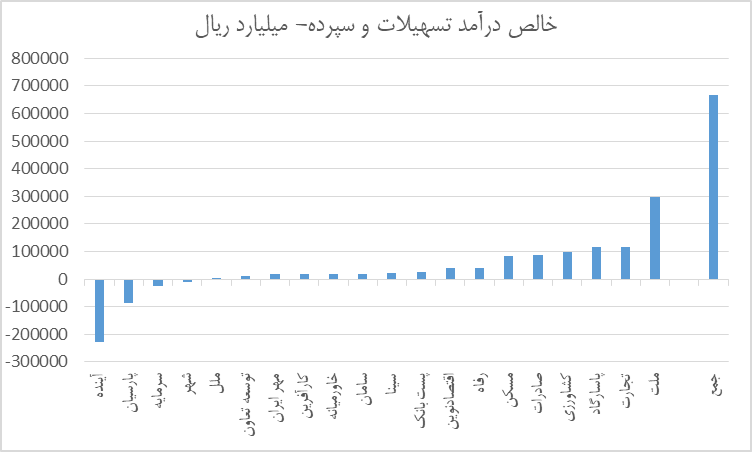

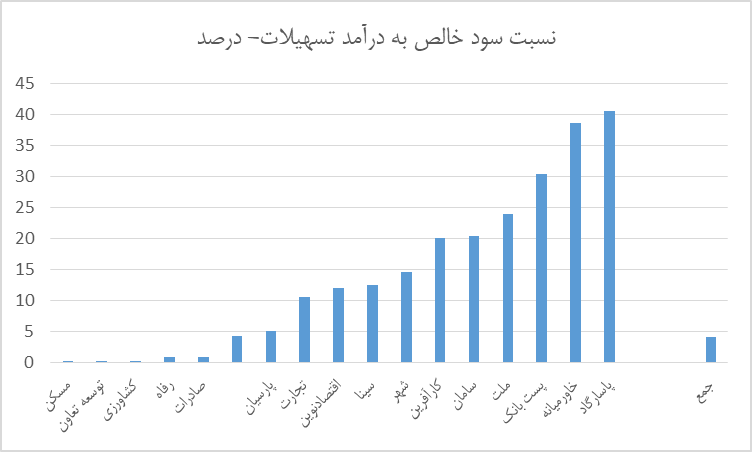

بررسی اطلاعات و صورتهای مالی شبکه بانکی کشور در سال 1400 نشان میدهد که مجموع درآمد حاصل از اعطای تسهیلات توسط بانکها بیش از 375 هزار میلیارد تومان بوده و در مقابل، رقمی معادل 309 هزار میلیارد تومان نیز بابت سود سپرده به سپردهگذاران پرداخت شده است. به این ترتیب، خالص درآمد تسهیلات و سپرده بانکها (که در واقع مجموع سود حاصل از عملیات اصلی نظام بانکی یعنی تجهیز و تخصیص منابع است) در سال 1400 معادل 66 هزار میلیارد تومان بوده است. البته باید توجه داشت که برای چهار بانک آینده، پارسیان، سرمایه و شهر، این رقم منفی بوده است و بانک ملت نیز به تنهایی حدود نیمی از مجموع سود عملیاتی نظام بانکی را به خود اختصاص داده است. هرچند که در مجموع، نظام بانکی کنترل چندانی بر نرخ سود مربوط به سپردهها و تسهیلات ندارد و این ارقام توسط بانک مرکزی تعیین میشود اما به نظر میرسد که برخی بانکها توانستهاند با مدیریتی بهتر فرآیندهای تامین و تخصیص منابع نسبت به سایرین عملکرد بهتری داشته باشند.

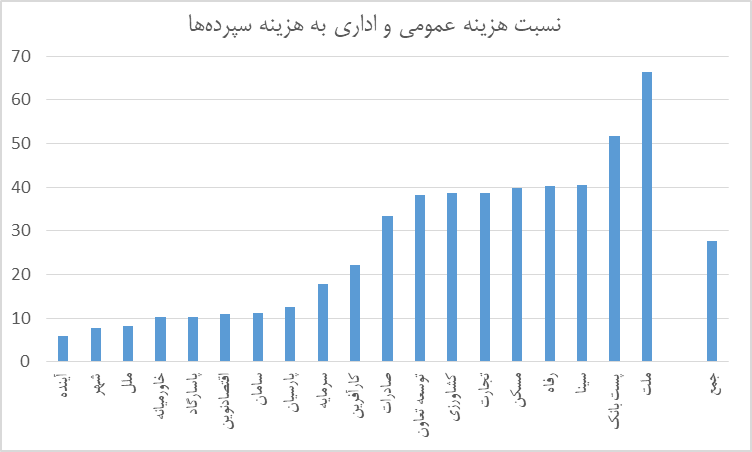

بررسی وضعیت هزینهکرد بانکها نیز نشان میدهد که هزینههای عمومی، اداری و فروش نیز سهم بالایی در هزینههای بانکها داشتهاند و این موضوع احتمالا نقش زیادی در وضعیت سودآوری بانکها داشته است. در سال 1400 بانکها بیش از 85 هزار میلیارد تومان برای هزینههای اداری، عمومی و فروش صرف نمودهاند که البته این رقم در بین بانکهای مختلف متفاوت بوده است. آمارها نشان میدهد که بخش زیادی از بانکها رقمی حدود 20 درصد از مبلغی را که برای پرداخت سود به سپردهگذاران خود صرف نمودهاند، بابت هزینههای عمومی و اداری پرداخت کردهاند. لازم به ذکر است که مقدار این هزینهها در مقایسه با خالص درآمد حاصل از تسهیلات (درآمد تسهیلات منهای سود سپردهها) در برخی موارد بسیار قابل ملاحظه بوده است به شکلی که برای بانکهایی نظیر آینده، سرمایه، پارسیان، صادرات، رفاه و شهر، خالص درآمد تسهیلات منهای هزینههای عمومی و اداری منفی بوده است. به این ترتیب، عملا موتور زیاندهی بانکها از این ناحیه روشن شده است.

نکته مهم دیگری که در زمینه وضعیت نظام بانکی باید مورد توجه قرار گیرد، مساله سود خالص بانکها (مجموع سودآوری عملیاتی و غیرعملیاتی) است. مجموع سود خالص نظام بانکی در سال 1400 معادل 15 هزار میلیارد تومان بوده که در مجموع رقمی بسیار پایین به نظر میرسد. توجه داشته باشید که در همان سال، مجموع سود بنگاههای بورسی کشور بیش از 550 هزار میلیارد تومان بوده (اختلاف 35 برابری) که نشانگر ارقام بسیار پایین سودآوری در نظام بانکی است. در مجموع، سود خالص نظام بانکی در سال 1400 تنها معادل 4 درصد درآمد حاصل از تسهیلات بوده است. نکته مهم دیگر در این زمینه، مساله سود غیرعملیاتی بانکهایی نظیر پاسارگاد و خاورمیانه است که سبب شده تا در مجموع نسبت سود خالص آنها به درآمد تسهیلات، رشد چشمگیری داشته باشد. افزایش سود غیرعملیاتی منجر به خروج منابع و تمرکز بانکها از سمت فعالیت اصلی بانکداری به بنگاهداری میشود.

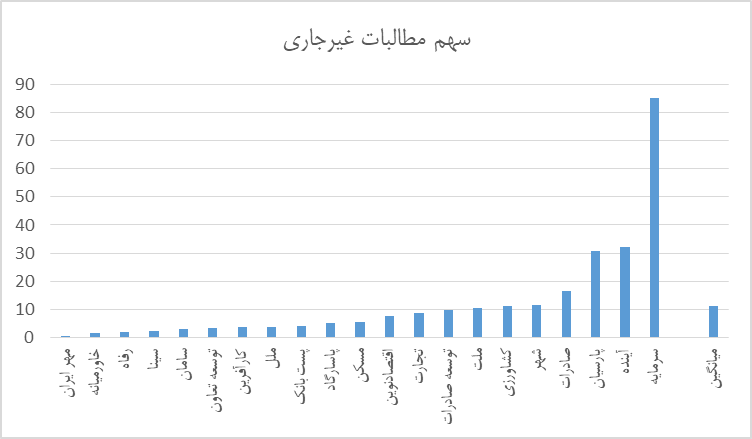

نکته مهم در زمینه عملیات بانکداری کشور، موضوع مطالبات غیرجاری است که از دو منظر داخلی و خارجی حائز اهمیت است (تقی نتاج و نجفپور کردی، 1392)؛ از منظر داخلی، هزینههای عملیاتی، راندمان کاری، سودآوری، میزان خدمت به مشتریان، درجهبندی شعب، حقوق و مزایای کارکنان و سایر شاخصهای کیفی شعب را به شدت تحت تاثیر قرار میدهد. از منظر بیرونی نیز کندی چرخش نقدینگی در اقتصاد کشور، عدم تخصیص به موقع و بهینه منابع به شبکه تولید و صنعت، عدم رونق اشتغال و در نهایت رکود اقتصادی را به دنبال خواهد داشت. آمارها نشان میدهد از مجموع 3100 هزار میلیارد تومان مانده تسهیلات نظام بانکی کشور در سال 1400 حدود 350 هزار میلیارد تومان یعنی 1101 درصد در طبقه غیرجاری (شامل معوق، سررسیدگذشته و مشکوکالوصول) قرار داشته است. این موضوع نشانگر آن است که بخش قابل ملاحظهای از منابع نظام بانکی، در بخشها و بنگاههایی قفل شده که یا توان و یا تمایل بازپرداخت تسهیلات را ندارند و البته تفکیک این دو گروه از یکدیگر بسیار مهم است. انباشت مطالبات معوق در نظام بانکی، از مسائل حاد اقتصاد ایران طی چند دهه اخیر محسوب میشود و عدم رفع این مشکل، بر پیچیدگی شرایط نظام بانکی خواهد افزود. لازم به ذکر است که در حال حاضر این نسبت برای برخی بانکها در محدوده بیش از 30 درصد قرار دارد اما برای بانکهایی که تسهیلات خرد میدهند نظیر پستبانک، مهر ایران و توسعه تعاون و یا به دلیل تعداد پایینتر تسهیلات، امکان اعتبارسنجی دقیق را دارند، در محدوده کمتر از 5 درصد قرار دارد.

در سالهای اخیر و با رقابتیتر شدن بازارهای مالی، قیمتگذاری صحیح تسهیلات و اعتبارات و به ویژه برآورد درست ریسک تسهیلاتگیرندگان و اختصاص دادن درست هزینههای ریسک به وامگیرندگان مختلف (با توجه به ریسک آنها) از اهمیت بسیاری برخوردار شده است. به هرحال بانکها و موسسات مالی و اعتباری مجبورند زیانهای وارد شده از تسهیلات اعطایی معوق را از منابعی تامین کنند و این منابع غالبا از محل آورده سرمایهگذاران نظیر دولت است (نتاج و نجفپور کردی، 1392). بالا بودن سهم مطالبات غیرجاری، هزینه قابل ملاحظهای به بانکها تحمیل نموده است. آمارها نشان میدهد که در حال حاضر حدود 6 درصد از درآمد حاصل تسهیلات، توسط بانکها به عنوان هزینه مطالبات مشکوکالوصول لحاظ میشود که این رقم از مجموع سود خالص بانکها نیز بیشتر بوده و بالغ بر 23 هزار میلیارد تومان است. افزایش کیفیت اعتبارسنجی بانکها، بهبود فرآیندهای اخذ و ارزیابی تضامین و وثایق، افزایش شفافیت و مقابله با فساد و کاهش میزان تسهیلات تکلیفی، مهمترین مواردی است که میتواند از طریق کاهش مطالبات غیرجاری بانکها، منجر به کاهش هزینه و افزایش سودآوری آنها شود.

صندوق توسعه ملی

حساب ذخیره ارزی در برنامههای سوم و چهارم توسعه با دو وظیفه ثباتبخشی به بودجه در مواقع کاهش درآمدهای نفتی و پسانداز بخشی از درآمد حاصل از نفت برای نسلهای آینده از طریق ایجاد سرمایه مولد، به تصویب رسید و عملیاتی شد. واگذاری این دو نقش به صورت همزمان به حساب ذخیره ارزی موجب شد که در عمل و با هدف تسریع در اجرای طرحهای عمرانی و رفع بخشی از مشکلات اعتباری بودجه سنواتی، نود درصد منابع حساب ذخیره ارزی توسط دولت هزینه شود و تنها ده درصد منابع این حساب به صورت تسهیلات به بخش غیردولتی واگذار شود. با استفاده از تجربه ناموفق حساب ذخیره ارزی، ساختار صندوق توسعه ملی در برنامه پنجم توسعه به گونهای طراحی شد که موجودیت حساب ذخیره ارزی فقط برای تعادل بخشی به تراز بودجه دولت و حفظ ثبات آن تداوم یابد و صندوق توسعه ملی به منظور تبدیل بخشی از درآمدهای حاصل از نفت به منابع و سرمایههای زاینده تاسیس شود (پیلهفروش و قاسمی، 1391).

ویژگیهای اساسی صندوق توسعه ملی به شرح زیر است:

- به منظور تضمین کارایی عملکرد صندوق توسعه ملی، ارکان مجزایی شامل هیئت امنا، هیئت عامل و هیئت نظارت برای سیاستگذاری در نظر گرفته شده است.

- سیاستگذاری صندوق توسط هیئت امناء نه نفره با اکثریت قاطع از قوه مجریه، صورت خواهد گرفت.

- اداره صندوق توسط هیئت عامل پنج نفره صورت خواهد گرفت که توسط هیئت امناء انتخاب خواهند شد.

- هیئت نظارت با ترکیب رئیس دیوان محاسبات کشور، رئیس سازمان حسابرسی کشور و رئیس سازمان بازرسی کل کشور تشکیل خواهد شد.

- منابع صندوق منابع صندوق در سال 1390 معادل 20 درصد از منابع حاصل از صادرات نفت بوده و سالانه 3 واحد درصد به آن اضافه میشود.

- مهمترین وظایف صندوق شامل اعطای تسهیلات به بخشهای خصوصی و تعاونی و موسسات متعلق به بخش عمومی غیردولتی است و امکان سرمایهگذاری در ابزارهای پولی و مالی بینالمللی نیز وجود دارد.

- استفاده از منابع صندوق برای اعتبارات هزینهای و تملک دارایی سرمایهای و بازپرداخت بدهیهای دولت به هر شکل ممنوع است.

- لعطای تسهیلات فقط به صورت ارزی است و سرمایهگذاران استفاده کننده از این تسهیلات، اجازه تبدیل ارز به ریال در بازار داخلی را ندارند.

- اعطای کلیه تسهیلات صندوق صرفا از طریق عاملیت بانکهای دولتی و غیردولتی خواهد بود.

- ارزیابی گزارشهای فنی، اقتصادی و مالی و احراز کفایت بازدهی طرحهای سرمایهگذاری به عهده بانک عامل خواهد بود.

آسیبشناسی

چالشهای کنونی نظام بانکی تحول و اصلاح در این نظام را به گذرگاه حساس در پیشرفت اقتصاد کشور تبدیل کرده است. البته از ابتدا به این مهم توجه شده و بازیابی نظام بانکی و نقش آن در پیشرفت اقتصادی کشور مورد تاکید بوده اما این موضوع نیازمند سیاستگذاری مناسب است. انباشت داراییهای غیرجاری و بدهیهای زنجیرهای دولت از مشکلاتی است که اجازه نمیدهد نظام بانکی به تقاضاهای بالای تسهیلات پاسخ کافی داشته باشد. اگر چه حجم بدهیهای دولت نسبت به قبل افزایش یافته اما هنوز در مقایسه با سایر کشورها، پایینتر است.در شرایطی که یکی از مهمترین مشکلات پیشروی تامین مالی تولید، وجود تنگنای اعتباری در شبکه بانکی کشور است، لازمه دستیابی به سطوح بالای نرخ رشد اقتصادی، ارتقاء اثربخشی نظام بانکی در تامین مالی است. در شرایط فقدان بازار کارآمد بدهی و سرمایه، بخش اعظم بار تامین مالی بر دوش نظام بانکی کشور قرار دارد (حاجیان، 1390).

مهمترین بسترهای انحرافزا در بانکداری ایران که غالبا ناشی از نوع حکمرانی بانکی در ایران است:

- بانکداری بدون ربا (اسلامی) و ابهامات آن (در دست اصلاح)؛

- مداخلات مقامات سیاسی در تصمیمات نظام بانکی؛

- ناهماهنگی نظام بانکی و نظام قضایی و سوء استفاده کلاهبرداران و بدحسابان بانکی از این خلاء ارتباطی؛

- تعیین نرخهای دستوری همراه با کمتوجهی به نظرات کارشناسی بانک مرکزی؛

- ضعف نظارت بر مصرف و هزینهکرد تسهیلات توسط بانکها؛

- نظام بانکی همهکاره (ضرورت تمرکز نظام بانکی بر وظایف تخصصی و حرفهای خود)؛

- مطالبات غیرجاری نامتعارف نظام بانکی؛

- کارکرد غیرکارشناسی ستادهای تسهیل و رفع موانع تولید؛

- اعلام ورشکستگیهای صوری بدهکاران پس از اخذ تسهیلات (وام) بانکی؛

- استقراض بیرویه دولتها از نظام بانکی؛

- تداوم زیاندهی بانکها و تنبیه سپردهگذاران بانکها با نرخ سود سپرده پایین تر؛

- پایین بودن حقوق و مزایای همکاران نظام بانکی در مقایسه با کاهش شدید ارزش زمانی ریال؛

- خلاءهای ناشی از ضعف ارتباطی بین بازارهای پول و سرمایه؛

- انحراف نامساعد منابع بانکها از بودجه و عبور از مقررات برای حفظ منابع با نرخ بالا بهویژه سپردههای درشت؛

- تعمیق ناترازی در نتیجهی تداوم فعالیت بانکهای مخرب (زامبی) و سوء استفاده سهامداران عمده از این تداوم و سرایت این بیماری صعبالعلاج به شرکتهای بزرگ بورسی؛

- ضعف رعایت ضوابط حاکمیت شرکتی بهویژه در بانکهای دولتی (دخالت مفرط سامانههای نظارتی)؛

- فقدان مقررات شفاف در گشایش LC ریالی و عدم ثبت آن در سامانه بانکی (در حال رفع)؛

- شرکت سازی بانکها بهمنظور خروج داراییهای واقعی بانک یا مخارج غیرمتعارف؛

- بانکداری الکترونیک و ضعفهای دانشی موجود در کشور بهویژه در لایههای بالای فنآوری اطلاعات؛

- حسابرسی بیرونی (مستقل) غیرتخصصی؛

- مدیریت ضعیف ریسکهای متنوع بانکی؛

- تمرکز نقدینگی و خلق اعتبار برای سهامداران عمده یا گروههای مرتبط با آنان؛

- تعاونیهای اعتباری منحله و خلق ثروتهای نجومی برای مالکان آنها؛

- ضعفهای ذاتی حسابداری بانکی (حسابسازی بانکی)؛

- غیر سامانهای بودن فرایند صدور، تمدید و امهال ضمانتنامهها و نامههای تضمین بانکی؛

- فعالیتهای ارزی و صرافیهای بانکها به منظور خروج سرمایه های ملی؛

- خرید/اجاره ساختمان شعب؛

- ناهماهنگی حکمرانی داخلی و بیرونی بانکها؛

جمع بندی و پیشنهادها

بی تردید تصویب و اجرای قانون عملیات بانکی بدون ربا پس از پیروزی انقلاب اسلامی، کامیابی بزرگی برای طراحان قانون و مسئولان بانکی وقت شمرده میشود اما این به معنای پایان کار و رسیدن به قانون کامل و بیعیب و نقص نیست بلکه این قانون نیز مانند همه قوانین بشری نیازمند مطالعه، اصلاح و تکمیل پیاپی است (موسویان، 1386). بر این اساس و با توجه به آنچه که تشریح شد، انجام برخی اصلاحات اساسی در حوزه نظام بانکی ضرورت دارد. همچنین باید توجه داشت که با توجه به مفاد اساسنامه صندوق توسعه ملی، این صندوق اساسا امکان پرداخت مستقیم تسهیلات را نداشته و تسهیلات تنها از طریق بانکهای عامل پرداخت میشوند. از آنجا که ارزیابی فنی، اقتصادی و مالی پروژهها نیز توسط بانکها صورت میپذیرد، عملا ریسک عملیاتی بانکها در تارزیابی نامناسب پروژهها به صندوق توسعه ملی منتقل خواهد شد. بر این اساس، انجام اصلاحات مناسب در ساختار نظام بانکی در کنار تمام منافعی که برای ساختار اقتصادی کشور دارد، از الزامات بهبود عملکرد فعالیت صندوق توسعه ملی است. بر این اساس، موارد زیر به عنوان راهکارهای اصلاح نظام بانکی باید مورد نظر قرار گیرد:

- داشتن تصویر مناسب از عملکرد گذشته و پذیرش تمامی ضعفها و قوتها

- توقف ادامه فعالیت بانکهای خصوصی:

- ادغام بانکهای خصوصی و غیردولتی ناتراز(مخرّب).

- دولتیسازی بانکهای خصوصی باقیمانده.

- استقلال بانک مرکزی و انتقال آن به ذیل قوه مقننه.

- عدم تحمیل هزینههای بخش عمومی به بانکها.

- تغییر رویکرد صندوق توسعه ملی از تسهیلات دهی به خلق ثروت سالم و ماندگار بین نسلی.

منابع

- پیلهفروش، میثم و قاسمی، محمد (1391)، آشنایی با حساب ذخیره ارزی و صندوق توسعه ملی. مرکز پژوهشهای مجلس شورای اسلامی.

- تقی نتاج، غلامحسن و نجفپور کردی، حمیدرضا (1392)، بررسی و تحلیل علل افزایش مطالبات معوق بانک نمونه و راه کارهای پیشگیری و کاهش آن. تحقیقات حسابداری و حسابرسی، شماره 17.

- زارعی، ژاله و همتی، مریم (1390)، عملکرد نظام بانکی ایران. تازههای اقتصا، شماره 131.

- حاجیان، محمدرضا (1390)، موانع و مشکلات اجرای عقود مشارکتی در نظام بانکی کشور، پژوهشکده پولی و بانکی.

- فاطمی قمشه، ناهیدالسادات (1398)، اصلاح و مقاوم سازی نظام بانکی. مطالعات نوین بانکی، شماره 4.

- موسویان، عباس (1386)، نقد و بررسی قانون عملیات بانکی بدون ربا و پیشنهاد قانون جایگزین. اقتصاد اسلامی، شماره 25