عوامل موثر در كاهش سرمايهگذاری در بخش بالادستی نفت ايران و راهكارهای جایگزین جهت تأمين مالی سرمايهگذاری در بخش بالادستی نفت و محدوديتهای استفاده از آنها از سوالات اصلی در مقالۀ "بررسی محدوديتهای ساختاری در سرمايهگذاری بخش بالادستی نفت در ايران و اولويتبندی راهكارهای تأمين مالی جايگزين" است، به تفصیل تشریح شده است.

به گزارش روابط عمومی صندوق توسعه ملی، در مقالهای که با همت معاون سرمایهگذاری داخلی صندوق توسعه ملی و چند تن از کارشناسان بخش اقتصادی گردآوری شده است، محدوديتهای ساختاری در سرمايهگذاری بخش بالادستی نفت در ايران و اولويتبندی راهكارهاي تأمين مالی جايگزين به طور دقیق مورد نقد و بررسی قرار گرفته است.

در این مقالهی علمی محمد جواد دانش معاون سرمایه گذاری داخلی صندوق توسعه ملی، سيدرضا ميرنظامی، محسن ممقانی، سيدحامد توانگر، محمدرضا كثيری، سعيد طهماسبی و آشتيانی به دو سوال اصلی پاسخ دادهاند:

- چه عواملی موجب كاهش سرمايهگذاری در بخش بالادستی نفت ايران شده است؟

- چه راهكارهای جايگزين جهت تأمين مالی سرمايهگذاری در بخش بالادستی نفت وجود دارد و محدوديتهای استفاده از آنها چيست؟

متن کامل مقاله را در زیر می خوانیم:

بررسی محدودیتهای ساختاری در سرمایهگذاری بخش بالادستی نفت در ایران و اولویتبندی راهكارهای تأمین مالی جایگزین

محمد جواد دانش، سیدرضا میرنظامی، محسن ممقانی، سیدحامد توانگر، محمدرضا كثیری، سعید طهماسبی آشتیانی

چکیده

مقاله حاضر با بررسی وضعیت سرمایهگذاری در بخش بالادستی نفت و ارزیابی چشمانداز آینده در صورت ادامه روند موجود، به تحلیل مهمترین چالشها و محدودیتهای سرمایهگذاری در این حوزه میپردازد. بر این اساس، رابطه مالی معیوب بخش نفت با دولت و عدم استقلال این بخش در مدیریت و تخصیص بهینه منابع مالی (ناشی از وابستگی بالای بودجه دولت به درآمدهای نفتی) به عنوان دو چالش ساختاری، موجب انحراف درآمدهای نفتی و كاهش شدید سرمایهگذاری نسبت به درآمد طی سالهای اخیر شده است. همچنین بررسی عملكرد شركتهای ملی نفت در كشورهای منطقه از منظر سرمایهگذاری بالادستی و مقایسه آن با ایران، نشان از عملكرد ضعیف ایران در مقایسه با رقبای منطقهای دارد. بنابراین مقاله حاضر با هدف ارزیابی راهكارهای جایگزین برای تأمین مالی پروژههای بالادستی، به بررسی الگوهای تأمین مالی در دسترس و محدودیتهای هر یك از آنها میپردازد. یافتههای پژوهش نشان میدهد از میان راهكارهای جایگزین، منابع دولتی به دلیل عدمامكان تأمین در شرایط كسری ساختاری بودجه، در عمل قابلیت اتكای چندانی برای آن متصور نیست. سطح ریسكپذیری پایین و عدمامكان بازپرداخت از محل نفت تولیدی، مهمترین محدودیتهای منابع بانكی است. منابع مالی خرد مردمی نیز كمترین تناسب را از نظر شاخصهای موردنظر برای تأمین مالی سرمایهگذاری در بخش بالادستی دارد. در مجموع، صندوق توسعه ملی و سرمایهگذاری خارجی بیشترین تطابق را با شرایط سرمایهگذاری در بالادست نفت داشته و مقیاس منابع آنها نیز برای این نوع پروژهها مطلوب است. بنابراین در شرایط تحریمی بخش انرژی ایران، منابع صندوق توسعه ملی در میان گزینههای تأمین مالی بالادست نفت و گاز در اولویت قرار میگیرد.

واژگان کلیدی: سرمایهگذاری، نفت و گاز، بخش بالادستی، شركت ملی نفت، صندوق توسعه ملی

- مقدمه

مرور روندهای سرمایهگذاری در بالادستی صنعت نفت گویای گذشته از دست رفته و چشمانداز وخیم آینده در این حوزه است. به خصوص مقایسه ارقام سرمایهگذاری با سطح ذخایر اثبات شده و همچنین عملکرد سرمایهگذاری رقبای منطقهای و جهانی و گذار برخی از این کشورها از اقتصادهای نفتی، این نگرانیها را بیش از پیش میکند. دینامیزمی از ساختارهای ناقص، روابط مالی معیوب و ابزارهای ناکافی این عملکرد سرمایهگذاری را ایجاد کردهاند که اجمالا هر سیاست پیشنهادی با هدف تغییر جهت این روندهای سرمایهگذاری بایستی با درنظر گرفتن این دینامیک پیچیده همراه باشد.

بنابراین مقاله حاضر با هدف پاسخ به دو سؤال اصلی ذیل تهیه شده است:

- چه عواملی موجب كاهش سرمایهگذاری در بخش بالادستی نفت ایران شده است؟

- چه راهكارهای جایگزین جهت تأمین مالی سرمایهگذاری در بخش بالادستی نفت وجود دارد و محدودیتهای استفاده از آنها چیست؟

بر این اساس، یكی از اهداف فرعی مهم در پژوهش حاضر، بررسی روشهای موجود و در دسترس برای تأمین مالی پروژههای بالادستی در بخش نفت و گاز ایران، ارزیابی چالشها و محدودیتهای موجود پیش روی استفاده از هر یك از آنهاست. علاوهبر روشهای تأمین مالی موجود شامل الگوهای مبتنی بر بدهی، مبتنی بر سهام و الگوهای بینابینی، مدلهای تخصصی مانند تأمین مالی مبتنی بر ذخایر زیرزمینی و مبتنی بر بازپرداخت از محل نفت تولیدی نیز برای جذب سرمایه به بخش بالادستی نفت توسعه پیدا كرده است كه در مقاله حاضر پس از بررسی امكانپذیری این روشها با توجه به منابع مالی موجود، اولویتبندی میان گزینههای جایگزین برای تأمین مالی بخش بالادستی صورت خواهد گرفت.

بدین منظور در بخشهای دوم و سوم مقاله روش پژوهش، جامعه و نمونه و شیوه گردآوری دادهها و اطلاعات تبیین میشود. در بخش چهارم با بررسی دادههای سرمایهگذاری بالادستی بخش نفت در ایران، روندی از وضعیت آن و نیز برآوردی از وضعیت پیش رو در سالهای آینده با فرض ادامه روندهای موجود ارائه میشود. بخش پنجم به بررسی عوامل ساختاری در بخش نفت ایران و رابطه آن با وضعیت سرمایهگذاری اختصاص یافته و محدودیتها و چالشهای سرمایهگذاری بالادستی در این بخش مورد بررسی قرار میگیرد. در بخش ششم راهكارهای تأمین مالی پروژههای بالادستی ایران مورد بررسی قرار گرفته و محدودیتهای پیش روی استفاده از هر كدام بررسی میشود. همچنین در این بخش با بررسی گزینههای جایزگین از منظر شاخصهای معرفیشده، اولویتبندی میان گزینهها صورت میگیرد. در نهایت یافتههای پژوهش در بخش هفتم جمعبندی شده و نتایج ارائه میگردد.

- روش پژوهش

پژوهش حاضر از نظر هدف، در دسته پژوهشهای كاربردی، از نظر روش، آمیخته (تركیبی) از روشهای كمی و كیفی و از نظر ماهیت در دسته پژوهشهای توصیفی قرار میگیرد. بر این اساس پس از جمعآوری دادهها و اطلاعات مربوط به سرمایهگذاری در بخش بالادست نفت، تحلیلی از روند دادهها صورت گرفته و رابطه میان عوامل ساختاری در بخش نفت با روندهای موجود مورد تحلیل قرار میگیرد. همچنین با بررسی عملكرد كشورهای نفتی منتخب در سرمایهگذاری بالادستی، عملكرد شركت ملی نفت ایران با رقبای نفتی مورد مقایسه قرار میگیرد. در نهایت با مرور راهكارهای تأمین مالی موجود و در دسترس برای پروژههای بالادستی بخش نفت و ارائه شاخصهای ارزیابی آنها، اولویتبندی میان گزینههای موجود برای تأمین مالی بالادستی صورت خواهد گرفت.

- جامعهآماری، نمونه و روش گردآوری اطلاعات

محدوده موضوعی پژوهش شامل صنعت نفت ایران و محدوده مكانی آن شامل قلمروی جمهوری اسلامی ایران و كشورهای آسیایی (بهطور خاص منطقه خاورمیانه) است. جامعه آماری شامل تمامی كشورهای نفتی دارای شركت ملی نفت بوده و نمونهگیری از میان كشورها برای مطالعات موردی به روش غیرتصادفی قضاوتی یا هدفمند (براساس دادهها و اطلاعات موجود، اهمیت كشورها) انجام شده است.

دادهها و اطلاعات مربوط به عملكرد شركت ملی نفت ایران و شركتهای نفتی منتخب به روش كتابخانهای گردآوری شده، بهطوریكه از كتب و مقالات و سایر منابع مستند موجود در بستر اینترنت و نیز صورتهای مالی و گزارشهای عملكرد سالانه موجود برای شركتهای ملی نفت استفاده شده است.

- روند سرمایهگذاری در صنعت نفت و گاز و چشمانداز آینده

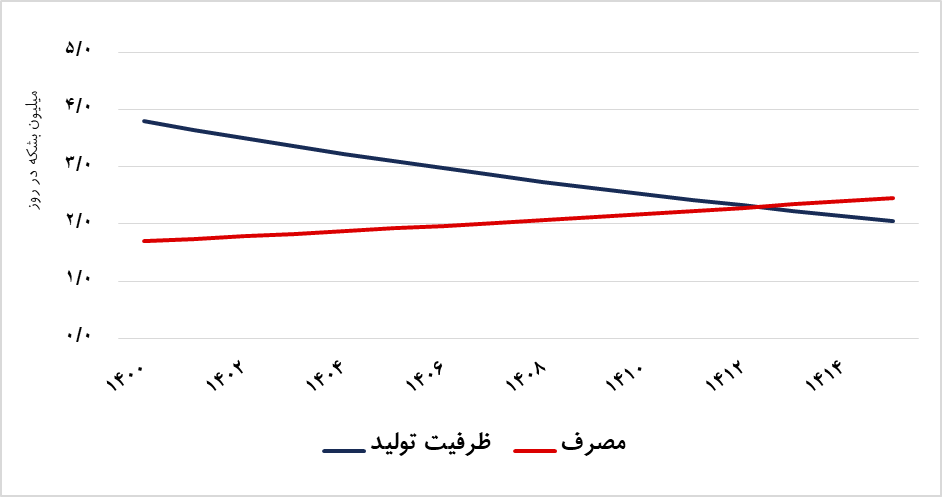

علیرغم سرمایهگذاری حدود 100 میلیارددلاری در میدان عظیم پارس جنوبی، با رشد شدید مصرف طی سالهای اخیر، تولید پاسخگوی این حجم مصرف نبوده است. مصرف 850 میلیونمترمکعب گاز طبیعی در زمستان 99 به سطح حداکثر توان تولید پایدار گاز طبیعی کشور نزدیک شد و میزان تقاضای گاز تامین نشده از 150 میلیون متر مکعب در روز عبور کرد. با ادامه افت فشار در پارس جنوبی، روند افت تولید از این میدان از سال 1404 به میزان سالانه معادل 1 فاز آغاز خواهد شد (نمودار 1).

نمودار 1 روند عرضه و تقاضای گاز طبیعی در دهه آینده با فرض ادامه روند موجود؛ منبع: محاسبات محققان براساس (شوراي عالي انرژي كشور, 1399) و شركت ملی گاز ایران

مطابق نمودار 1 با ادامه روند موجود در تولید و مصرف، تشدید ناترازی عرضه و تقاضای گاز طبیعی در دو دهه آینده امری اجتنابناپذیر خواهد بود.

همچنین در بخش نفت خام به دلیل کمبود منابع سرمایه ای، ادامه روند افت ظرفیت تولید مخازن نفت و گاز در یک دهه آتی، ایران را به واردکننده نفت خام تبدیل میکند که بزرگترین تهدید جریان درآمدی ذینفعان این صنعت از جمله دولت، صندوق توسعه ملی و شرکت ملی نفت، در صورت حفظ روند فعلی خواهد بود (نمودار 2).

نمودار 2 روند تولید و مصرف نفت خام با فرض ادامه روند موجود؛ منبع: محاسبات محققان براساس (شركت ملي نفت ايران, 1399) و (وزارت نفت, 1400)

مطابق نمودار 2 با ادامه روند فعلی، ایران تنها حدود یك دهه با تبدیلشدن از صادركننده به واردكننده نفت فاصله دارد كه تهدیدی جدی از منظر اقتصادی، سیاسی، امنیتی و ژئوپلتیكی بهشمار میرود.

در بخش بعد، مهمترین چالشها و محدودیتهای پیش روی سرمایهگذاری در بخش بالادستی نفت ایران مورد بررسی و ارزیابی قرار میگیرد.

- چالش سرمایهگذاری در بالادستی صنعت نفت ایران

5-1- سرمایهگذاری ناکافی؛ در مقایسه با رقبای منطقهای و نیاز سرمایهگذاری در آینده

فارغ از لزوم اعمال سیاستهای سمت تقاضا برای کنترل روند افزایش تقاضای نفت و گاز در داخل کشور، روند فعلی کاهش ظرفیتهای تولید نفت و گاز به صورت مستقیم معلول عدم سرمایهگذاری کافی در توسعه میادین و دینامیکهای معیوب شکلگرفته در جریان سرمایهگذاری صنعت نفت و گاز است.

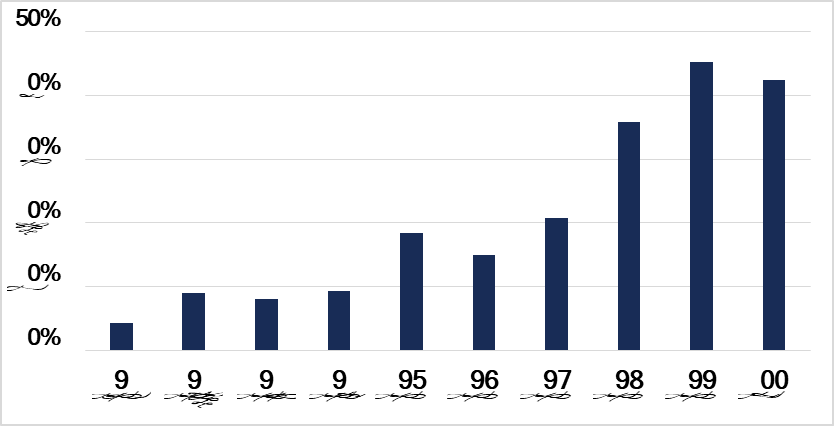

به صورت تاریخی روند سرمایه گذاریها در بخش بالادستی صنعت نفت و گاز ایران در سالهای اخیر کاهشی بوده و طی 5 سال اخیر به سطح حدود 2 میلیارد دلار رسیده است. (شركت ملی نفت ایران, 1399) این در حالی است که طی این مدت مجموع سرمایهگذاری انجام شده در بالادستی نفتوگاز منطقه خاورمیانه به طور میانگین سالیانه 70 میلیارد دلار بوده، به عبارت دیگر سهم ایران از حجم سرمایهگذاری منطقهای تنها 3% است. به رغم سالهای رونق و رکود بازار جهانی نفت و فرصتهای سرمایهگذاری، در یک دهه اخیر تنها 15% از مجموع درآمدهای نفتوگاز مجددا در این صنعت سرمایهگذاری شده است. این نسبت در 5 سال اخیر و همزمان با افول سرمایهگذاری به حدود 5% تنزل یافته است (نمودار 3).

نمودار 3 نسبت مجموع سرمایهگذاری به مجموع درآمدهای نفت و گاز، منبع: محاسبات محقق براساس دادههای (بانك مركزي جمهوري اسلامي ايران, 1400) و (شركت ملي نفت ايران, 1399)

مطابق با نمودار 3، نسبت مجموع سرمایهگذاری به مجموع درآمدهای نفت و گاز در كشور از 40% در ابتدای دهه 90 به حدود 5% در 5 سال انتهای این دهه رسیده كه نشاندهنده تهدیدی جدی برای عرضه نفت و گاز در آینده نزدیك خواهد بود.

حجم پایین سرمایهگذاری مجدد از محل درامدهای نفتی در حالی است که مطابق پیشبینیهای رسمی اعلام شده برای تحقق تولید 5.7 میلیون بشکهای و 1.5 برابر کردن تولید گاز در 8 سال پیشرو به 160 میلیارد دلار سرمایهگذاری نیاز است. با فرض صادرات 2.5 میلیونبشکه در روز، نیاز سرمایهگذاری معادل 30% از کل درآمدهای نفتی است. بنابراین برای تحقق برنامه تولید اعلام شده، متوسط حجم سرمایهگذاری از درآمدهای نفتی بایستی حداقل 2 برابر گردد!

5-2- عوامل ساختاری سطح پایین سرمایهگذاری در بالادستی نفتوگاز ایران

5-2-1- رابطه مالی معیوب در نفت؛ منبع تأمین بودجه سالیانه و مجری دستورات دولتی

نگاه به شرکت ملی نفت ایران ترکیبی از دو دیدگاه تأمین بودجه دولت و دستگاه اجرایی برای انجام دستورات دولت است.

به همین دلیل بخش عمده درآمدهای نفت و گاز کشور توسط دولت برداشت میشود (نمودار 4) و شرکت از دسترسی به این بخش بزرگ از منابع بی نصیب است. سهم دولت ایران از ارزش محصولات تولیدی بیش از 90% است در حالی که عربستان 70%، قطر 80% و روسیه (از روسنفت)46% است.

نمودار 4 سهم دولتها از درآمدهای بالادستی نفت و گاز؛ منبع: (Rystad Energy, 2022)

مطابق با نمودار 4 دولت ایران یكی از بالاترین سهمها از درآمدهای نفت و گاز را در میان كشورهای نفتی منطقه به خود اختصاص داده است كه موجب محدودیت شدید منابع مالی در اختیار شركت ملی نفت ایران شده است.

تحقق هدف حداکثرسازی سود بلندمدت حاکمیت از منابع نفتوگاز با توجه به ویژگیهای سرمایهبر بودن، اتکای فراوان به فناوری و عدم قطعیت بالای اجرای پروژهها، نیازمند «نهادی تخصصی در نفتوگاز» به منظور نظارت و تأیید هزینههای شرکت ملی نفت و شرکتهای پیمانکار است. اما در شرایط فعلی نه تنها چارچوب مشخصی برای هزینه تمام شده تولید نفت و گاز کشور وجود ندارد بلکه نهادهای بالادستی وزارت نفت، سازمان برنامه و بودجه و شورای اقتصاد از توان تخصصی و اطلاعات کافی برای تأیید و صحت سنجی هزینههای شرکت ملی نفت و شرکتهای پیمانکاری برخوردار نیستند؛ این در حالی است که علاوهبر مزایای متعددی که برای ایجاد نهاد متخصص تنظیمگر نفت وجود دارد، شرط لازم پیادهسازی نظام بر پایه سود که از انعطاف کافی برخوردار بوده و منابع دولت را در بلندمدت حداکثر خواهد کرد وجود چنین نهادی به منظور تأیید هزینههای اکتشاف و تولید است.

در این بخش با بررسی دادههای عرضه و تقاضای نفت و گاز و روندهای سرمایهگذاری در بخش بالادستی در شرایط موجود و آینده پیش رو، محدودیت سرمایهگذاری در بخش نفت و گاز ایران به عنوان چالشی جدی برای این بخش و نیز برای درآمدهای دولت و بودجه سالانه شناسایی و تشریح شد. همچنین با بررسی روابط موجود میان دولت و بخش نفت در ایران، عوامل ساختاری كه موجب كاهش منابع در دسترس برای سرمایهگذاری بالادستی شده، به اختصار مورد بررسی قرار گرفت. در ادامه با هدف ارائه راهكارهای برونرفت از شرایط موجود و جذب سرمایه به بخش بالادستی نفت و گاز، گزینههای تأمین مالی جایگزین برای سرمایهگذاری در پروژههای بالادستی مورد بررسی و ارزیابی قرار خواهد گرفت.

6- تأمین منابع سرمایهگذاری در بخش بالادستی نفتوگاز ایران

6-1- راهكارهای تأمین مالی پروژههای بالادستی

بهطور كلی، در تأمین مالی سرمایهگذاری در بالادست نفت و گاز روشهای مختلفی وجود دارد كه براساس نوع پروژه، اهداف و انتظارات سرمایهگذاران، جایگاه پروژه در طول زنجیره بالادست، نظامهای قراردادی موجود و سایر شرایط، انتخاب میشود. در این زمینه هم امكان استفاده از روشهای تأمین مالی متعارف در نظامهای بانكی و بازارهای بدهی و سرمایه و هم امكان تعریف مدلهای تأمین مالی خاص در بخش بالادستی وجود دارد. برخی از روشهای معمول تأمین مالی سرمایهگذاری در بخش بالادستی شامل موارد زیر است (Cook, 2021):

- تأمین مالی بدهیمحور

باتوجه به حجم بالای منابع مالی موردنیاز در پروژههای بالادستی نفت و گاز، بهطور معمول این نوع تأمین مالی تنها برای شركتهای بزرگ با حجم داراییهای قابلتوجه در مقابل تعهدات مالی و نیز دارای جریانهای نقدی قوی و پایدار امكانپذیر است. استفاده شركتهای كوچك و متوسط از این نوع تأمین مالی بهطور معمول نیازمند توثیق داراییهای ثابت با ارزش بالاست كه هزینه تأمین مالی بدهیمحور را برای این شركتها به شدت افزایش میدهد. تأمین مالی بدهیمحور خود شامل انواع مختلفی مانند وامهای ضمانتشده و بدون ضمانت، وامهای مبتنی بر جریان نقدی، وامهای مدتدار، وامهای مشاركتی و سایر روشهای مشابه است.

- تأمین مالی سهاممحور

در این نوع تأمین مالی، سرمایهگذاران به عنوان سهامداران شركت، در سود و زیان آن شریك هستند. این نوع سرمایهگذاری بهطور معمول برای شركتهای كوچك و متوسط كاربرد دارد كه با هدف تأمین هزینه پروژههای شركت، شراكت در جریانهای نقدی حاصل از اجرای پروژهها در آینده و دریافت سود نقدی در سالهای پیش رو به صاحبان سرمایه پیشنهاد میكنند. با توجه به هزینه بالاتر این نوع سرمایهگذاری نسبت به وامدهی برای سرمایهگذاران، هزینههای آن برای شركتهای سرمایهپذیر نیز بیشتر خواهد بود. انتشار سهام خود به دو نوع سهام عادی و سهام ممتاز تقسیمبندی میشود كه مزیت سهام ممتاز در دریافت سود تضمینشده براساس توافق با شركت و مزیت سهام عادی در اولویت در زمان تقسیم داراییهای شركت درصورت عدم توان ایفای تعهدات و ورشكستگی نسبت به سهامداران ممتاز است. بهطور معمول برای اعطای سهام به شركتهای خصوصی یا نهادهای مالی بزرگ و صندوقهای سرمایهگذاری خصوصی در ازای تأمین منابع مالی، گزینه سهام ممتاز پیشنهاد میشود.

- تأمین مالی بینابینی

مدلی از تأمین مالی پروژههای بالادستی برای شركتهای كوچك و متوسط است كه امكان دریافت وامهای بزرگ یا انتشار سهام را نداشته و احتمالا دارایی ثابت در مالكیت آنها برای ضمانت كفایت نمیكند. نرخ بهره این نوع وام بالاتر از وام عادی است و معمولا توسط صندوقهای سرمایهگذاری خصوصی یا كنسرسیومی از بانكهای كوچك تأمین میشود.

دو روش تأمین مالی اختصاصی در پروژههای بالادستی نیز شامل موارد زیر است:

- تأمین مالی مبتنی بر ذخایر زیرزمینی

این نوع تأمین مالی برای شركتهای بزرگ كه دارای ذخایر اثباتشده نفت و گاز هستند، امكانپذیر است و ذخایر این شركتها به نوعی نقش ضمانت در مقابل وام را ایفا میكند. بنابراین در ارزیابیهای مربوط به این نوع تأمین مالی از سوی وامدهنده (كه معمولا بانكهای بزرگ یا كنسرسیومی از بانكهای كوچك و متوسط هستند)، تنها بخشی از ذخایر شركت كه با احتمال بسیار بالایی قابل استحصال و استخراج باشد، مورد پذیرش واقع شده و علاوهبر آن، شركت باید دارای برنامه توسعه مدون برای این منابع باشد.

- تأمین مالی مبتنی بر بازپرداخت از محل تولید

در این نوع تأمین مالی، بازپرداخت سرمایه توسط شركت به سرمایهگذار از محل تولیدات حاصل از پروژه صورت گرفته و درواقع سرمایهگذار در ریسكهای تولید شریك است؛ هر چند عواید این نوع سرمایهگذاری نیز میتواند با افزایش تولید یا افزایش قیمت نفت برای سرمایهگذار افزایش یابد. در این نوع تأمین مالی، سرمایهگذار معمولا برای سرشكنكردن ریسك خود از توسعه پروژه، بازپرداخت از محل چند پروژه توسعهای با شرایط مختلف یا مشابه را میپذیرد.

در بخش بعد طیفی از گزینههای تأمین مالی پیش روی دولت برای سرمایهگذاری در بالادست نفت و گاز مورد بررسی و ارزیابی قرار میگیرد.

6-2- گزینههای جایگزین تأمین مالی سرمایهگذاری در بخش بالادست نفت و گاز ایران

بهطور كلی منابع مالی موجود برای تأمین مالی پروژههای بالادستی ایران شامل دو دسته منابع مالی داخلی و منابع مالی حاصل از سرمایهگذاری خارجی است كه باتوجه به حجم بالای منابع مالی موردنیاز برای سرمایهگذاری در پروژههای بالادستی بخش نفت و گاز در ایران، ساختار انحصاری بخش بالادستی، قوانین و مقررات بخش نفت و گاز، ساختار كلی نظام تأمین مالی و همچنین ویژگیهای قراردادهای بالادستی نفت و گاز در ایران، چند منبع مالی مختلف برای این هدف متصور است كه عبارت است از:

- منابع مالی دولتی (منابع داخلی شركت ملی نفت ایران)

- سرمایهگذاری خارجی

- منابع مالی خرد مردمی

- منابع مالی در اختیار بانكها

- منابع مالی صندوق توسعه ملی

امكان تأمین مالی در بخش بالادستی نفت و گاز ایران از هر یك از منابع مالی فوق دارای شرایط و محدودیتهایی بوده و بنابراین انتخاب بهترین گزینه تأمین مالی نیازمند ارزیابی مزایا و معایب هر یك از آنهاست. ابعاد مختلف انتخاب از میان منابع تأمین مالی سرمایهگذاری برای پروژههای بخش بالادستی نفت و گاز شامل موارد زیر است:

- حجم (مقیاس) سرمایه قابلجذب به پروژه

- میزان دسترسیپذیری منابع

- سطح ریسكپذیری سرمایهگذار

- وجود پیشزمینههای حقوقی و قانونی

- طول دوره بازگشت سرمایه

- امكان جذب منابع ارزی

- امكان بازپرداخت از محل تولید (in-kind)

در بخش بعد مزایا و معایب گزینههای جایگزین براساس ویژگیهای هفتگانه نامبرده برای منابع تأمین مالی مورد بررسی و ارزیابی قرار خواهد گرفت.

6-3- ارزیابی گزینههای تأمین مالی پروژههای بخش بالادستی

6-3-1- منابع مالی دولتی

در شرایط سالهای اخیر که دولت طی روندی فزاینده با کسری بودجه مواجه است، در عمل اولین ردیفهایی که توسط سیاستگذار و بودجهریز از دستور کار خارج میشوند بودجههای عمرانی بوده است.

در شرایطی که تحت عناوین مختلف بخشی از سهم دیگر ذینفعان از درآمدهای نفتی همچون صندوق توسعه ملی نیز توسط دولت اخذ میشود، ورود دولت به سرمایهگذاری در توسعه میادین نفتی انتظار معقولی نخواهد بود.

نمودار 5 نسبت كسری بودجه دولت به مجموع منابع بودجه در یك دهه اخیر (كسری تراز كل بودجه)؛ منبع: (ديوان محاسبات كشور, 1401)

مطابق نمودار 3 و باتوجه به كسری فزاینده بودجه در ایران، عمده منابع مالی لازم برای سرمایهگذاری صرف پوشش كسری بودجه شده و از این رو منابع دولتی نمیتواند به عنوان منبعی پایدار و قابل اتكا برای تأمین مالی بخش بالادستی محسوب شود.

6-3-2- منابع مالی خرد مردمی

در مورد منابع مالی مردمی؛ تصور قبلی از نقدینگی و امکان هدایت آن به توسعه زیرساختها و ایجاد ارزش افزوده از این مسیر به صورت کلی دو اشکال اساسی دارد:

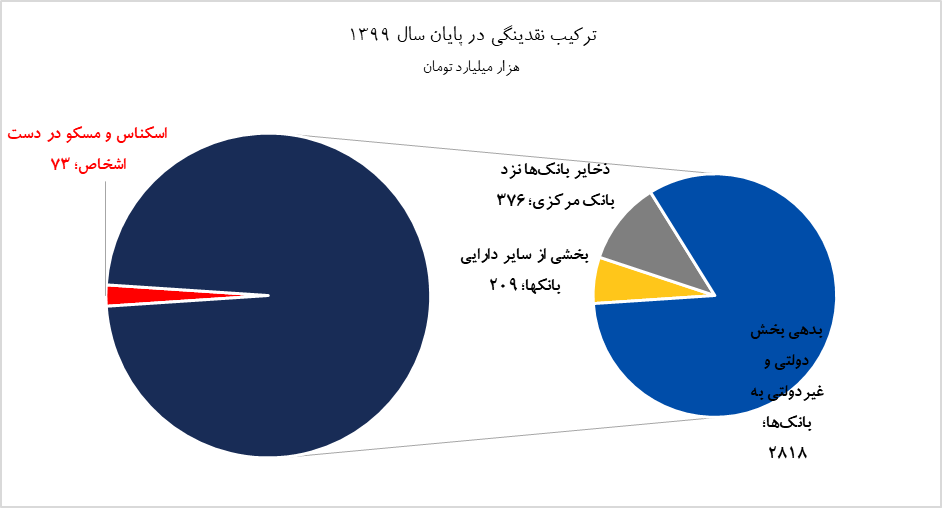

عمده آنچه به عنوان «نقدینگی سرگردان» یاد میشود، مربوط به مانده سپردههای بانکی شامل بدهی بخشهای دولتی و غیردولتی به بانکها (بیش از دوسوم)، ذخایر بانکها نزد بانک مرکزی و سایر داراییهای بانکها (مجموعاً یک سوم) است. مجموع اسکناس و مسکوک در اختیار اشخاص کمتر از 3% از این حجم نقدینگی را به خود اختصاص دادهاند (نمودار 6). (قدوسي, 1397).

نمودار 6 تركیب نقدینگی در پایان سال 1399 (واحد: هزار میلیارد تومان)؛ منبع: (بانك مركزي جمهوري اسلامي ايران, 1400)

مطابق با نمودار 6 و با توجه به توضیحات بالا، آن بخش از نقدینگی که امکان ورود به سرمایهگذاری در حوزههای مختلف را دارد، با مقیاس سرمایهگذاری در طرحهای بالادستی نفت قابل مقایسه نیست.

6-3-3- منابع مالی صندوق توسعه ملی

6-3-3-1- چالشها و محدودیتهای صندوق توسعه ملی در تأمین منابع مالی بخش بالادستی

صندوق توسعه ملی مبتنی بر یک تجربه 10 ساله از ایجاد حساب ذخیره ارزی و همزمان با تصویب قانون برنامه پنجم توسعه ایجاد شده و هدف از تشکیل آن تبدیل بخشی از عواید فروش نفت و گاز به ثروت ماندگار بوده است. اما بررسی آمار 11 ساله مقایسه سهم قانون صندوق توسعه از درآمدهای نفت و گاز با سهم تحققیافته نشان از کژکارکردهایی در تحقق اهداف تشکیل این صندوق دارد.

بعد از تجربه ناموفق حساب ذخیره ارزی و ایجاد صندوق توسعه ملی با هدف تبدیل بخشی از عواید فروش نفت و گاز به ثروت ماندگار، طی سالهای اخیر درمورد این صندوق دو کژکارکرد رخ داده است:

- منابع صندوق توسعه تبدیل به سوپاپ اطمینان برای جبران بخشی از کسری بودجه دولت شده و بنابراین سهم تحققیافته واقعی از محل درآمدهای نفت و گاز به این صندوق اختلاف محسوسی با سهم قانونی آن پیدا كرده است (نمودار 7).

- صندوق توسعه منابعی در اختیار حوزههای زیرساختی قرارداده است که بازپرداخت به موقع و کامل آنها در هالهای از ابهام است!.

نمودار 7 مقایسه سهم قانونی و تحقق یافته صندوق توسعه از درآمدهای نفت و گاز؛ منبع: (سازمان برنامه و بودجه كشور, 1390-1400)

مطابق با نمودار 7 و با توجه به اولویت منابع صندوق توسعه برای دولت به منظور پوشش كسری بودجه (به دلیل ماهیت غیرتورمی آن در مقابله با استقراض از بانك مركزی یا فروش اوراق مالی به بانكهای تجاری)، طی یك دهه از فعالیت صندوق توسعه، بارها منابع این صندوق توسط دولت برداشت شده و سهم کاهش یافته آن، طی سالهای بعد توسط دولت بازپرداخت نشده است. همچنین بیش از 200 طرح از مجموع 320 طرحی که به آنها تسهیلات صندوق توسعه اعطا شده، حداقل دو بار درخواست استمهال داشتهاند که در نتیجه طول دوره مشارکت صندوق در این طرحها را تا 14 سال افزایش داده و منجر به رسوب منابع صندوق و کاهش قدرت سرمایهگذاری صندوق شده است.

6-3-3-2- لزوم تغییر رویكرد صندوق توسعه ملی از اعطای تسهیلات به سرمایهگذاری

کارکرد عمده صندوق در یک دهه اخیر با محوریت اعطای تسهیلات و کاهش ریسک بوده است، لیکن همزمان با رسیدن موعد بازپرداخت تسهیلات ارزی اعطا شده به بخشهای بالادستی نفتوگاز و یا نیروگاهها، بیش از 190 طرح از مجموع 318 طرحی که به آنها تسهیلات اعطا شده حداقل دو بار درخواست استمهال داشتهاند که در نتیجه طول دوره مشارکت صندوق در این طرحها را تا 12 سال افزایش داده و منجر به رسوب منابع صندوق و کاهش قدرت سرمایهگذاری شده است. حال آنکه ورود صندوق توسعه در قالب «سرمایهگذار» به برخی طرحهای نسبتاً پربازده و بهرهمندی از سود تقسیمی سالانه این شرکتها در مرحله بهرهبرداری، میتوانست شرایط متفاوتی را برای داراییهای صندوق رقم بزند.

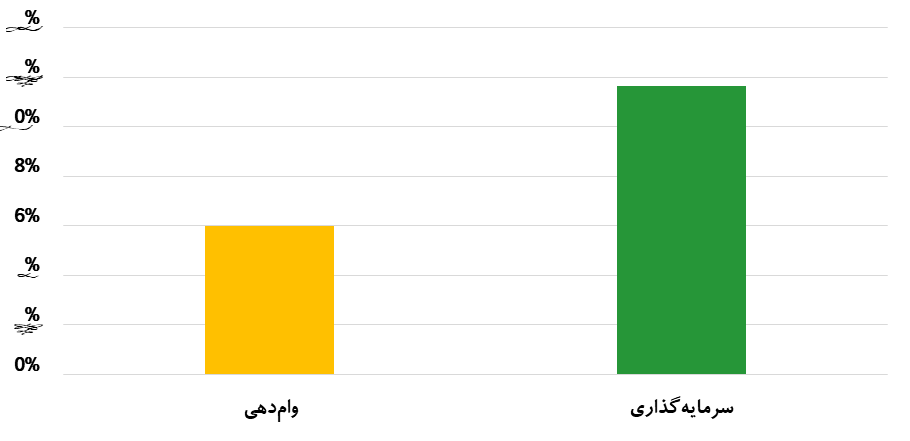

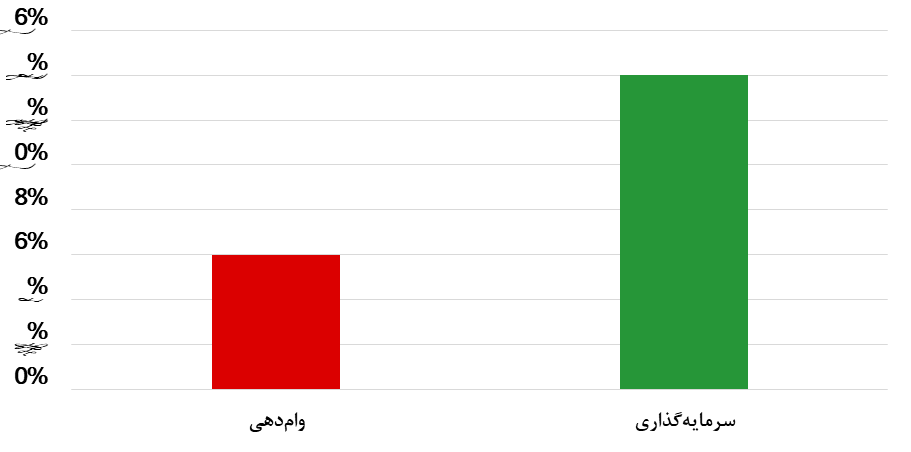

در حالت موجود، صندوق توسعه اقدام به ارائه تسهیلات به پروژههای پیشنهادی نموده و اصل و بهره تسهیلات با نرخ سود 6% به عنوان عایدی صندوق از پروژه محسوب میشود. در حالیکه در وضعیت «سرمایهگذاری»، صندوق توسعه با سرمایهگذاری در مرحله ساخت پروژهها، از سود تقسیمی سالانه در مرحله بهرهبرداری پروژه به میزان سهام خود بهرهمند میشد. پالایشگاه ستاره خلیج فارس یکی از این نمونههاست.

پروژه احداث پالایشگاه ستاره خلیج فارس با سرمایهگذاری حدود 4.5 میلیارد یورو در سال 1396 به اتمام رسید و بهرهبرداری از پالایشگاه از سال 1397 با ظرفیت 55% آغاز شد و در سال بعد به ظرفیت کامل رسید. (شركت نفت ستاره خلیج فارس, 1398) اعطای تسهیلات توسط صندوق توسعه به این پروژه طی دو مرحله و از سال 1394 با پرداخت تسهیلات 650 میلیون یورویی آغاز شد. سپس یک مرحله تسهیلات به مبلغ 79 میلیون یورو بهطور مستقیم به پیمانکار پروژه پرداخت شد و در نهایت تا سال 1399 مجموع تسهیلات پرداختی صندوق توسعه به پالایشگاه به 931 میلیون یورو رسید. (شركت نفت ستاره خلیج فارس, 1400)

باتوجه به ظرفیت تولید سالانه فرآورده (عمدتا بنزین و گازوئیل) در پالایشگاه در حدود 130 میلیون بشکه در سال، حاشیه سود عملیاتی پالایشگاه بین 0.8 تا 1 میلیارد دلار طی سالهای 1398 تا 1400 برآورد میشود. با توجه به تأمین عمده سرمایه احداث پالایشگاه از محل تسهیلات، بخش قابلتوجهی از درآمد سالانه به پرداخت هزینههای مالی اختصاص یافته و بنابراین سود تقسیمی پالایشگاه در سال 1399 به 10% رسید. (شركت سرمایهگذاری نفت و گاز و پتروشیمی تأمین, 1400) با این حال و با فرض تغییر تأمین مالی پروژه توسط صندوق از اعطای تسهیلات به سرمایهگذاری و نیز با فرض بازپرداخت باقیمانده تسهیلات بلندمدت پالایشگاه به میزان 2.7 میلیارد یورو (بدون احتساب تسهیلات صندوق، به دلیل تبدیل به سرمایهگذاری) طی بازه 10 ساله، نرخ بازدهی داخلی (IRR) سرمایهگذاری در پالایشگاه ستاره خلیج فارس برای صندوق توسعه بین 10% تا 12% خواهد بود. نمودار 8 عایدی دو گزینه وامدهی و سرمایهگذاری برای صندوق توسعه را با یکدیگر مقایسه مینماید. باتوجه به نرخ 6% برای سود و کارمزد تسهیلات صندوق در صورتهای مالی پالایشگاه، عایدی وضع مطلوب (مدل سرمایهگذاری) نسبت به وضع موجود (مدل وامدهی) حدود دوبرابر خواهد بود.

نمودار 8 مقایسه سود وامدهی و سرمایهگذاری- نمونه پالایشگاه ستاره خلیج فارس؛ منبع: (شركت نفت ستاره خليج فارس, 1400) و (شركت نفت ستاره خليج فارس, 1398)

مطابق با نمودار 8 و با فرض سرمایهگذاری صندوق توسعه در پروژه پالایشگاه ستاره خلیج فارس، نرخ بازدهی دارایی صندوق توسعه در طول عمر استاندارد پالایشگاه معادل دو برابر بازدهی حاصل از وامدهی است.

نمونه دوم یکی از فازهای میدان گازی پارس جنوبی میباشد که بخشی از این پروژه عظیم اقتصادی کشور نیز از محل تسهیلات اعطایی صندوق توسعه به بهرهبرداری رسیده است. لیکن تحلیل مقایسهای بین دو گزینه سرمایهگذاری و اعطای تسهیلات توسط صندوق در این مورد نیز نشان میدهد که نرخ بازدهی داخلی در حالت سرمایهگذاری بیش از دوبرابر نرخ سود تسهیلات صندوق است (نمودار 9).[5]

نمودار 9 مقایسه سود وامدهی و سرمایهگذاری- نمونه یک فاز از میدان پارس جنوبی؛ منبع: (شركت مجتمع گاز پارس جنوبي, 1399)

مطابق با نمودار 9 و براساس فرض سرمایهگذاری در بهرهبرداری از میادین پارس جنوبی توسط صندوق توسعه ملی، نرخ بازدهی دارایی صندوق توسعه بیش از دو برابر بازدهی حاصل از وامدهی است.

بررسی و ارزیابی عملكرد صندوق توسعه ملی، نشاندهنده ضرورت تغییر در رویكرد این نهاد از اعطای تسهیلات به سرمایهگذاری و سهامداری در پروژههای بالادستی بوده كه رویكرد صندوق توسعه در دهه دوم فعالیت آن نیز موید این مسئله است. (پايگاه اطلاعرساني صندوق توسعه ملي, 1400)

در این بخش با بررسی و ارزیابی تجربه عملكرد صندوق توسعه ملی، در چالش اساسی پیش روی صندوق تشریح شد كه براساس آن، از یك سو منابع صندوق برای ادامه فعالیتهای توسعهای با محدودیت شدید مواجه شده و از سوی دیگر عملكرد صندوق در حداكثرسازی سود حاصل از منابع بیننسلی ناموفق بوده و بازگشت اصل و سود این منابع را با ابهام مواجه نموده است. ارزیابی فرضیه تغییر رویكرد از اعطای تسهیلات به سرمایهگذاری در دو پروژه نمونه نشان داد كه بازدهی حاصل از فرض سرمایهگذاری و سهامداری توسط صندوق توسعه ملی بالاتر از بازدهی عملكرد كنونی این صندوق بوده است.

6-4- اولویتبندی گزینههای جایگزین

در مجموع، درحالی كه آمار و ارقام نشانگر نیاز مبرم صنعت نفت به سرمایهگذاری به منظور توسعه زیرساختها و حفظ ظرفیتهای فعلی تولید است، اما ارزیابی مجراهای بالقوه برای این سرمایهگذاری و ارزیابی عملکرد آنها در این خصوص طی سالهای اخیر نشان میدهد كه:

- با توجه به کسری بودجه دولت، اتکا به منابع دولتی عملا ممکن نیست.

- آن بخش از نقدینگی قابل دسترس برای سرمایهگذاری قابل مقایسه با ارقام موردنیاز برای سرمایهگذاری در صنعت نفت نیست.

- سرمایهگذاری خارجی به شرط ایجاد گشایشهای سیاسی و خروج از شرایط تحریمی، همچنان یک گزینه برای سرمایهگذاری در این حوزه خواهد بود.

- صندوق توسعه ملی نیز با ادامه وضعیت فعلی به سرعت به سمت اتمام منابع پیش میرود و بنابراین جهتگیریهای کلان صندوق توسعه در مدیریت داراییهای بیننسلی نیاز به بازبینی اساسی دارد.

جدول 1 مزایا و معایب گزینههای جایگزین تأمین مالی برای سرمایهگذاری در بخش بالادستی را بهطور خلاصه ارائه میكند. باتوجه به اهمیت منابع مالی صندوق توسعه برای پروژههای بالادستی، مقایسه بین گزینهها براساس مدل تأمین مالی سهاممحور یا سرمایهگذاری صورت میپذیرد. در این جدول، هر یك از شاخصها براساس طیف از بسیار كم تا بسیار زیاد ارزیابی میشود.

جدول 1 مقایسه گزینههای تأمین مالی سرمایهگذاری در بالادست نفت و گاز؛ منبع: یافتههای محققان

|

|

حجم (مقیاس) منابع مالی

|

طول دوره بازگشت سرمایه

|

سطح دسترسیپذیری

|

سطح ریسكپذیری سرمایهگذار

|

امكانپذیری حقوقی و قانونی

|

امكان جذب منابع ارزی

|

امكان بازپرداخت از محل تولید (in-kind)

|

اولویت

|

|

دولت

|

بسیار كم

|

زیاد

|

بسیار زیاد

|

بسیار زیاد

|

بسیار زیاد

|

بسیار زیاد

|

-

|

متوسط

|

|

منابع مالی بانكها

|

زیاد

|

متوسط

|

متوسط

|

بسیار كم

|

زیاد

|

كم

|

كم

|

كم

|

|

سرمایهگذاری خارجی

|

بسیار زیاد

|

متوسط

|

كم

|

كم

|

زیاد

|

بسیار زیاد

|

زیاد

|

زیاد

|

|

صندوق توسعه ملی

|

بسیار زیاد

|

زیاد

|

زیاد

|

زیاد

|

متوسط

|

بسیار زیاد

|

متوسط

|

بسیار زیاد

|

|

منابع خرد مردمی

|

بسیار كم

|

متوسط

|

متوسط

|

بسیار كم

|

متوسط

|

كم

|

كم

|

بسیار كم

|

مطابق با جدول 1، درحالی كه منابع دولتی از نظر اكثر شاخصهای رتبهبندی منابع مالی تناسب لازم برای سرمایهگذاری در بخش بالادستی را دارد، اما به دلیل عدمامكان تأمین این منابع به دلایلی ازجمله كسری ساختاری بودجه، در عمل قابلیت اتكای چندانی برای آن متصور نیست. در مقابل، منابع مالی خرد مردمی كمترین تناسب را از نظر شاخصهای موردنظر برای تأمین مالی سرمایهگذاری در بخش بالادستی داشته و به دلیل حجم كم، عدمریسكپذیری و سایر هزینههای مبادلاتی كه برای تجمیع این سرمایهها موردنیاز است، نمیتواند در اولویتهای تأمین مالی این نوع پروژهها قرار گیرد.

مهمترین محدودیتهایی كه جذب منابع مالی بانكها به پروژههای بالادستی را محدود میكند، شامل سطح بسیار پایین ریسكپذیری بانكها برای مشاركت در این پروژهها و عدم تحمل ریسكهای ناشی از شكست پروژه، ریالیبودن منابع مالی در اختیار بانكها و عدمپذیرش بازپرداخت سرمایه غیرنقدی (از محل نفت تولیدی) به دلیل ریسك بالای آن است.

در مجموع، منابع مالی صندوق توسعه ملی و سرمایهگذاری خارجی، بیشترین تطابق را با شرایط و محدودیتهای سرمایهگذاری در بالادستی داشته و مقیاس منابع مالی آنها نیز برای این نوع پروژهها مطلوب است. بنابراین در شرایط تحریمی بخش انرژی ایران، منابع صندوق توسعه ملی در میان گزینههای تأمین مالی بالادست نفت و گاز در اولویت قرار میگیرد. با توجه به اهمیت بالای سرمایهگذاری خارجی برای بخش نفت و گاز ایران، به نظر میرسد لازم است شرایط قانونی و ویژگیهای اقتصادی و مالی قراردادهای بالادستی ایران بهگونهای تنظیم شود كه در صورت افزایش دسترسیپذیری به منابع مالی خارجی، بتواند این منابع را با منابع صندوق توسعه ملی جایگزین نموده یا به عنوان مكمل آن جذب كند.

7- نتیجهگیری و پیشنهاد

در این مقاله با هدف ارزیابی وضعیت سرمایهگذاری در بخش بالادست نفت ایران، مروری بر عملكرد شركت ملی نفت ایران در بخش بالادستی و نیز برآوردی از وضعیت دو دهه آینده با ادامه روند موجود صورت گرفت. همچنین مقایسه عملكرد شركت ملی نفت ایران با رقبای نفتی منطقه نشان داد كه عملكرد ایران در سرمایهگذاری بالادستی نفت طی سالهای اخیر با ضعف و عقبماندگی همراه بوده است. در ادامه با بررسی دقیق، دو عامل ساختاری شامل رابطه مالی معیوب بخش نفت با دولت و عدم استقلال این بخش در مدیریت و تخصیص بهینه منابع مالی (ناشی از وابستگی بالای بودجه دولت به درآمدهای نفتی) به عنوان مهمترین محدودیتهای پیش روی سرمایهگذاری در بالادست نفت و گاز شناسایی و تشریح شد.

بررسی راهكارهای تأمین مالی جایگزین برای سرمایهگذاری در بخش بالادستی نشان میدهد كه از میان پنج گزینه موجود و در دسترس شامل منابع دولتی، منابع بانكهای تجاری، سرمایههای خرد مردمی، سرمایهگذاری خارجی و منابع صندوق توسعه ملی، منابع دولتی در عین تناسب لازم با شاخصهای سرمایهگذاری در بخش بالادستی، اما به دلیل عدمامكان تأمین در شرایط كسری ساختاری بودجه، در عمل قابلیت اتكای چندانی برای آن متصور نیست. سطح ریسكپذیری پایین بانكها، ریالیبودن منابع آنها و عدمامكان بازپرداخت از محل نفت تولیدی، مهمترین محدودیت منابع بانكی است. منابع مالی خرد مردمی نیز كمترین تناسب را از نظر شاخصهای موردنظر برای تأمین مالی سرمایهگذاری در بخش بالادستی دارد. در مجموع، صندوق توسعه ملی و سرمایهگذاری خارجی بیشترین تطابق را با شرایط سرمایهگذاری در بالادست نفت داشته و مقیاس منابع آنها نیز برای این نوع پروژهها مطلوب است. بنابراین در شرایط تحریمی بخش انرژی ایران، منابع صندوق توسعه ملی در میان گزینههای تأمین مالی بالادست نفت و گاز در اولویت قرار میگیرد. اولویتهای بعدی به سرمایهگذاری خارجی (در شرایط رفع تحریمهای بینالمللی)، منابع دولت، منابع مالی بانكها و سرمایههای خرد مردمی اختصاص دارد.

منابع

Mark Cook. (2021). Petroleum Economics and Risk Analysis. Amesterdam: Elsevier.

Rystad Energy. (2022). Upstream cash flow to governments set to hit all-time high of $2.5. Retrieved from Rystad Energy: https://www.rystadenergy.com

بانك مركزی جمهوری اسلامی ایران. (1400). دادهها و اطلاعات آماری. بازیابی از بانك مركزی.

پایگاه اطلاعرسانی صندوق توسعه ملی. (1400). الگوی صندوق توسعه ملی از اعطای تسهیلات به سرمایهگذاری تغییر میكند. بازیابی از صندوق توسعه ملی: https://www.ndf.ir/news-management/ID/2463

دیوان محاسبات كشور. (1401). گزارش تفریغ بودجه سالانه. دیوان محاسبات كشور.

سازمان برنامه و بودجه كشور. (1390-1400). قوانین بودجه سالانه. سازمان برنامه و بودجه.

شركت سرمایهگذاری نفت و گاز و پتروشیمی تأمین. (1400). صورتهای مالی حسابرسیشده منتهی به 31 اردیبهشت سال 1400 شركت سرمایهگذاری نفت و گاز و پتروشیمی تأمین. سازمان حسابرسی.

شركت مجتمع گاز پارس جنوبی. (1399). صورتهای مالی حسابرسیشده سال 1398 شركت مجتمع گاز پارس جنوبی. سازمان حسابرسی.

شركت ملی نفت ایران. (1399). صورتهای مالی حسابرسیشده منتهی به 29 اسفند سال 1398 شركت ملی نفت ایران. سازمان حسابرسی.

شركت نفت ستاره خلیج فارس. (1398). صورتهای مالی حسابرسیشده منتهی به 29 اسفند سال 1397 شركت نفت ستاره خلیج فارس. سازمان حسابرسی.

شركت نفت ستاره خلیج فارس. (1400). صورتهای مالی حسابرسیشده منتهی به 29 اسفند سال 1399 شركت نفت ستاره خلیج فارس. سازمان حسابرسی.

شورای عالی انرژی كشور. (1399). تراز تولید و مصرف گاز طبیعی در كشور تا افق 1420. بازیابی از پایگاه ملی اطلاعرسانی قوانین و مقررات كشور.

قدوسی, ح. (1397). نقدینگی به زبان ساده. بازیابی از ماهنامه تجارت فردا: https://www.tejaratefarda.com/fa/tiny/news-28491

وزارت نفت. (1400). ترازنامه هیدروكربوری كشور.

مركز پژوهشهای مجلس شورای اسلامی (1388). ضرورت تعیین رابطه مالی دولت و شرکت ملی نفت ایران، شماره مسلسل 9894.

حاجی میرزایی، سید محمدعلی (1388). ارزیابی رابطه مالی دولت و شرکت ملی نفت ایران از دیدگاه بنگاهداری اقتصادی.

در مدلسازی انجام شده فرض میشود، از مجموع مخارج سرمایهای نزدیک به 2.2 میلیارد دلار، 50% معادل 1.1 میلیارد دلار از محل تسهیلات صندوق توسعه ملی و 50% باقی سرمایه گذاری صندوق باشد.

لینک دانلود مقاله